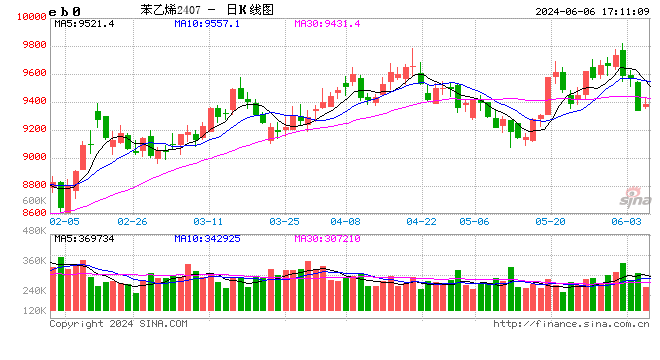

2024年上半年纯苯下游投产集中,而纯苯及加氢苯几乎无新建大型装置,供需倾向于供应偏紧,6-7月份随着纯苯检修装置的回归,供应恢复预期下供需差有望缩窄,纯苯现货紧缺的局面有望得到一定缓解,纯苯回调空间有限,苯乙烯成本支撑较强。苯乙烯自身供应有小幅增量,而下游需求多表现持稳,整体供需宽平衡,后市苯乙烯怎么看?

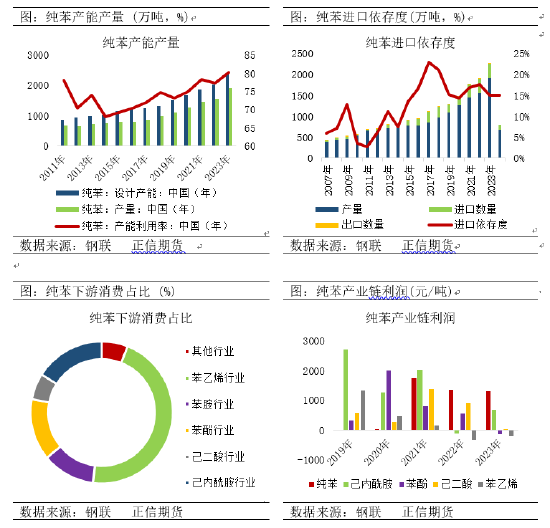

1、产能错配下,纯苯供应缺口呈扩大趋势

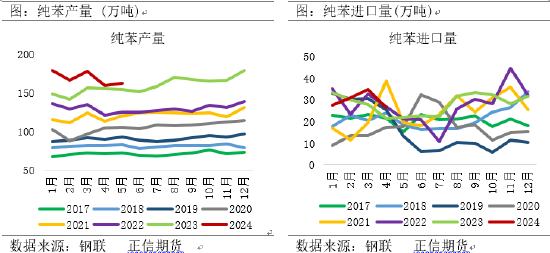

2024年纯苯暂无大装置有新投计划,是扩能小年。2024上半年纯苯几无新投装置,而2024年4-5月纯苯检修损失量创下新高,造成上半年纯苯供应量相对偏低。尽管纯苯长期高价,下游非一体装置理论生产利润长期负值,但考虑到非一体化下游装置所占比例逐年缩小,以及产业链整体利润调配等因素,纯苯主力下游开工率并未出现下降。下游产品虽然被纯苯的高价格影响利润,出现了不同程度的开工负反馈,但因新产能的投放,对纯苯的绝对消费量依旧呈现稳步增长。

纯苯下游投产集中,纯苯供需缺口明显,纯苯供应缺口长期存在,缺口量由2018-2020年的190-250万吨,增长至2021-2023年的295-340万吨。缺口量由进口船货补充,2024年4月国内纯苯进口约26.43万吨,进口量较3月显著降低,也低于1-3月进口均值,韩国纯苯的减量是进口总量下降的主要原因。由于2024年美国对亚洲芳烃需求前置,预计美国芳烃对亚洲需求力度或弱于往年同期水平,纯苯5-6月进口量有望高于2023年同期水平。

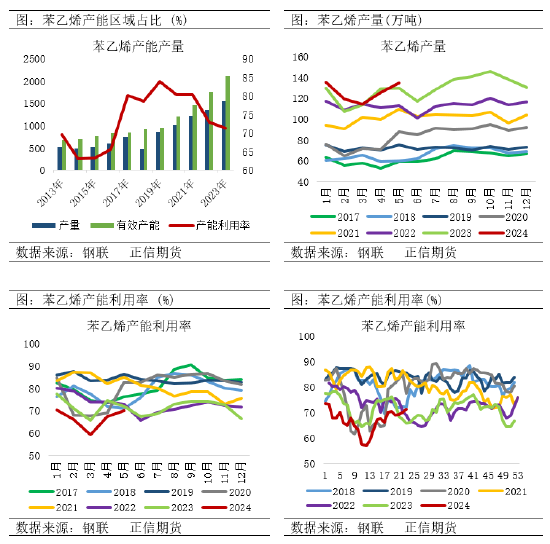

2、苯乙烯高增长下进入过剩周期,存量竞争加剧

截止2023年底行业总产能提升至2129.2万吨,产能增速达21.03%,而近五年的产能复合增长率在22.61%,产能增幅明显。2023年一季度新投连云港石化60万吨及广东揭阳80万吨二套苯乙烯装置,其余装置投产集中在2-3季度,2023年四季度至今暂无新装置投产。随着产能的明显增长,苯乙烯产量也有较明显的增加,2023年苯乙烯总产量提升至1551万吨,产量增幅达14.35%。随着新增产能的投放,产能利用率则受到进一步的压制,产量跟进不足,2024年一季度苯乙烯产能利用率低位徘徊,产量多维持在中低位水平。苯乙烯近年来产能发展速度超过了终端承载能力,已经进入存量竞争,其产能/产量转化效率低于纯苯。目前国内苯乙烯暂无新增装置检修导致产出损失,前期停车和降负装置回归,整体供应有增量预期。

3、需求端持稳,苯乙烯库存呈增量预期

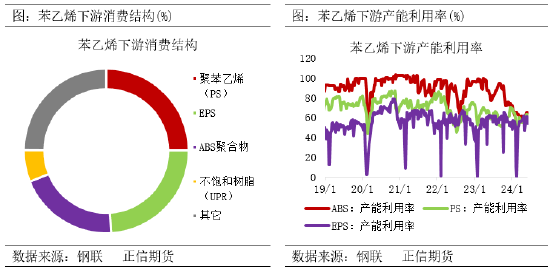

随着苯乙烯价格的反弹,三大下游PS、EPS、ABS跟涨幅度有限,整体利润进一步缩水,PS和ABS亏损增加。下游工厂新增订单不佳,ABS和EPS累库,部分EPS工厂进入停车状态,三大下游可能继续小幅减量。下游需求多表现持稳,甚至短期内有小幅减量空间,整体看来苯乙烯向供需偏宽平衡转变。

2024年6月3日,江苏苯乙烯港口样本库存总量6.73万吨,较上周期增0.48万吨,幅度+7.68%。商品量库存在4.58万吨,较上周期增0.33万吨,幅度+7.76%。内贸补充有小幅提升,月初下游对现货需求较弱,近期下游有一定成本压力,预期消化现有持货为主,对港口提货增幅预期弱,预期港口库存或有小幅增加预期。截至6月3日江苏苯乙烯港口样本库存总量较去年同期低11.68%,当前港口库存量较2022年至今低点高68.25%,而较2022年至今高点低73.86%,过去6年库存数据看,目前库存量位于同期历史的偏低位区间。

4、总结:

2024年纯苯扩能速度低于下游的趋势全年难以扭转,预计2024年纯苯有望在紧平衡、低库存的预期下,维持全年相对高价的走势,对苯乙烯成本端支撑明显。但苯乙烯自身来说,供应呈增量预期,三大下游成本抬升下利润走弱,使得需求有小幅缩量预期,供需转向宽平衡,近期苯乙烯有回调预期,但成本端纯苯偏强,预计苯乙烯回调幅度有限。

发表评论

2024-06-07 03:06:16回复

2024-06-06 22:09:46回复

2024-06-06 22:00:04回复

2024-06-07 03:44:09回复

2024-06-07 00:53:21回复

2024-06-06 21:21:04回复

2024-06-06 22:05:27回复

2024-06-06 17:18:30回复

2024-06-06 19:01:03回复

2024-06-06 22:54:41回复

2024-06-06 22:59:04回复

2024-06-06 21:07:19回复

2024-06-07 01:05:39回复

2024-06-07 03:43:34回复

2024-06-06 18:09:16回复

2024-06-06 18:18:40回复

2024-06-06 18:41:08回复

2024-06-07 02:55:39回复

2024-06-06 19:40:14回复

2024-06-16 02:45:11回复

欧洲杯决赛手写预测:https://borehome.com/zq/13917.html

欧洲杯取消客场球员了吗:https://zjjszx.net/zq/10517.html

96年欧洲杯抽签结果公布:https://szkunshan.com/zq/11495.html

欧洲杯判决案例最新分析:https://fxujwnm.cn/lq/9887.html

男篮欧洲杯水平知乎:https://srhjzb.com/zq/13200.html

历届欧洲杯的吉祥物是谁:https://sjliquan.com/zq/18562.html

欧洲杯丹麦新闻:https://zztmc.com/zq/8016.html

欧洲杯那个台能看:https://aolanes.com/zq/11117.html

欧洲杯让你心碎文案:https://wannianhui.com/zq/16249.html

2021欧洲杯6月26日:https://zeeones.cn/zq/8142.html

c罗2006欧洲杯哭泣:https://bnsw.net/zq/24513.html

上次欧洲杯名次排序规则:https://topbianzhi.com/zq/18896.html

瑞典vs希腊欧洲杯:https://lijiminga.cn/zq/16820.html

欧洲杯直播捷克vs丹麦集锦:https://fulinbj.com/zq/22575.html

天下足球意大利欧洲杯夺冠:https://nxhunjia.com/zq/12511.html

欧洲杯意大利军团:https://ifanao.com/zq/12216.html

欧洲杯瑞士队历史:https://sdzlsb.com/zq/14011.html

欧洲杯还有哪只球队参赛:https://njbpny.com/zq/13207.html

2021欧洲杯买谁:https://cdgedi.com/lq/11603.html