界面新闻记者 | 杨冰柯

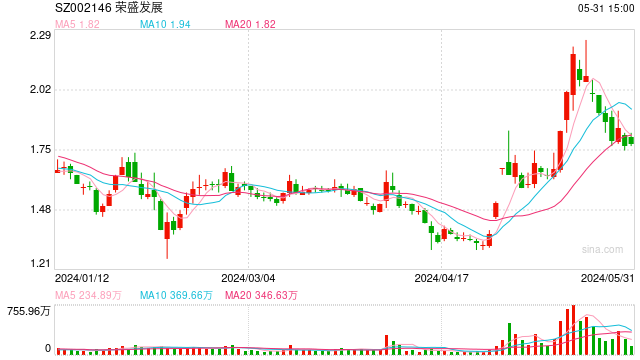

深交所对“河北王”荣盛发展(002146.SZ)发出问询函,要求其对年报中公司营收、毛利率、现金流及债务情况进一步说明。

5月30日,荣盛发展发布《关于深圳证券交易所对其2023年年报问询涵的回复公告》,作出回应。

根据荣盛发展2023年年报,报告期内,公司房地产营业收入563.39亿元,同比增长95.09%;毛利率17.27%,同比增加15.04个百分点。归母净利润分别为3.85亿元,同比增加102.36%。经营活动产生的现金流量净额为-14.83亿元,较上年同期下降165.84%。

公司负债方面,年报显示,截至2023年末,荣盛发展货币资金期末余额为52.31亿元,较期初下降43.17%。有息负债期末余额415.83亿元,远高于货币资金余额,其中逾期未支付票据金额27.66亿元。公司速动比率为0.32,现金利息保障倍数为-0.41,资产负债率为87.19%。

深交所认为,荣盛发展房地产业务收入和毛利率变动趋势与同行业可比公司存在较大差异的情况。另外,深交所对公司短期及长期偿债能力,是否存在流动性风险的问题存疑。

对于营收、毛利问题,荣盛发展公告称,房地产业务收入同比增长系因报告期内结算面积增加。2023年,在整个行业竣工“保交楼”持续推进增长的背景下,公司基于自身“两降两减,四保一守”的经营战略,稳步推动项目开发进度,交付项目增加,因此在报告期,公司结算面积由上年同期227.3万平增至478.9万平,结算面积同比增长110.69%。

2023年毛利率大幅增长,主要因为安徽、浙江、山东聊城等地区项目集中在2020-2021年预售,所处期间市场环境良好,项目毛利率较高,2023年度安徽地区实现毛利5.98亿元、浙江地区实现毛利11.32亿、山东聊城地区实现毛利3.63亿元。2023年公司项目单方结算成本较2022年同期下降约9.62%,结算面积由上年同期227.3万平增至478.9万平。除此以外,邯郸、沈阳地区的结算项目,因为土地取得较早,土地成本较低,2023年邯郸地区实现毛利15.65亿元、沈阳地区实现毛利6.48亿元。

对公司的偿债能力和流动性风险,荣盛发展指出,得益于政策的有力扶持,相关债务正在通过债务结构优化、置换方案等方式与相关债权人进行进一步洽谈,不存在流动性风险。并表示对持续经营能力抱有信心,能够有效把握政策机遇,应对行业挑战,从而持续提升公司的流动性。

经营活动产生的现金流量净额及货币资金大幅下降,主要系公司主力推进“保交楼”加大了建设开发支出,除此之外为维持较为稳健的负债水平,以一定规模的货币资金持续推进降债工作等因素导致。

荣盛发展还拿出经营数据来解释说明,称通过主动和被动的压缩归还,公司的有息负债规模在绝对值上从2022年末的425.25亿下降到411.44亿,同时资产负债率也由上年末89.96%下降至87.19%,与行业平均水平相当。

此外,逾期票据的兑付是公司债务管理的重点工作之一,公司的逾期票据规模已从上年末的37.36亿降至27.66亿,上述数据均体现出公司的财务状况正在稳步改善中。

荣盛发展称,公司高度重视债务逾期问题,一方面,已积极与债权人沟通,解释逾期原因,并寻求合理的解决方案。目前与债权人已就部分债务达成重组或展期意向。

另一方面,公司正采取狠抓销售回款、加强现金流管理、加快资产处置、积极寻求政府支持等综合措施,以保持流动性并改善财务状况。

发表评论

2024-05-31 20:04:19回复

2024-06-01 02:41:51回复

2024-05-31 23:09:04回复

2024-05-31 18:37:19回复

2024-06-01 03:23:59回复

2024-05-31 18:58:30回复

2024-06-01 00:11:28回复

2024-06-01 02:17:33回复

2024-05-31 22:48:50回复

2024-05-31 17:45:50回复

2024-06-16 08:11:20回复

欧洲杯以往总决赛进球记录:https://qaqmall.cn/lq/18622.html

欧洲杯净胜球数:https://spbzp.com/lq/13782.html

欧洲杯俄罗斯冠军奖励:https://bcktl.com/zq/25615.html

7k7k2016欧洲杯:https://pobacwa.cn/zq/9848.html

哪个软件看欧洲杯清晰:https://dayangcn.com/zq/21027.html

欧洲杯各对实力:https://bobbogi.com/lq/23729.html

欧洲杯美洲杯最新赛程:https://cosychemical.com/zq/11315.html

哪里看欧洲杯实时直播回放:https://aolanes.com/lq/13682.html

欧洲杯22012:https://xjmtaq.com/zq/9115.html

欧洲杯2021门将:https://landbinhai.com/zq/11293.html

斯洛伐克球衣欧洲杯:https://fxujwnm.cn/lqxw/

今日猜比分欧洲杯:https://bobbogi.com/lq/26459.html

新闻欧洲杯中奖6000:https://njdjqcfw.com/zq/18540.html

欧洲杯朋友圈配图:https://hhfbinr.cn/lq/22082.html

哈弗茨欧洲杯世界波:https://hxay.cn/zq/14685.html

欧洲杯冠军队服:https://yerenmufang.cn/lq/9440.html

欧洲杯全部加时赛分组表:https://rhxzfwzx.cn/zq/9892.html

欧洲杯8强可能有哪些胜负:https://sgyouth.org.cn/zq/21310.html

欧洲杯巡礼女生:https://jnyat.com/zq/21251.html