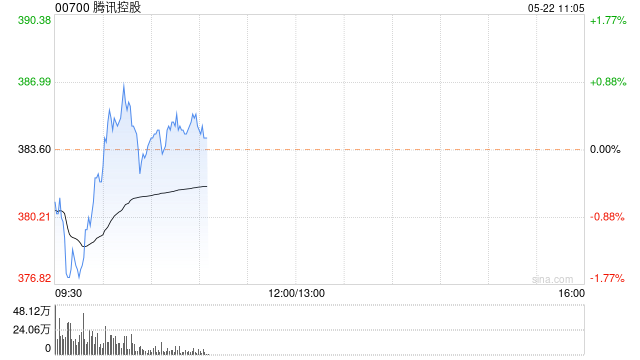

安信国际发布研究报告称,维持腾讯控股(00700)”买入”评级,目标价490.6港元,受益于高质量收入微信商业化的顺利推进和AI广告模型的持续升级,公司的利润率水平预计将会持续保持高位。2024年Q1腾讯总营收同比增长6.3%至1595亿元,基本符合市场预期,毛利率同比增加7.1个百分点至52.6%,调整后净利润同比大幅增长54.5%至503亿元,超出市场预期。

安信国际主要观点如下:

游戏业绩递延,Q2增长可期

2024Q1腾讯增值服务业务收入同比下滑0.9%至786亿元,其中国际游戏收入同比增长3%至136亿元,本土游戏收入同比下滑2%至345亿元。从游戏流水的维度看,Q1腾讯国际市场游戏流水同比增长34%,本土游戏市场流水恢复正增长至3%,由于递延收入所致,Q2游戏业务恢复正增长可期。Q1社交网络收入下降2%至305亿元,主要系音乐直播及游戏直播服务收入下降部分被音乐与长视频付费会员、视频号直播服务以及小游戏平台服务费收入增长所抵消。

广告业务呈最亮眼板块

2024Q1网络广告业务同比增长26%至人民币265亿元,为发展最快业务板块,主要受微信视频号、小程序、公众号及搜一搜的增长拉动,用户参与度的提升以及AI驱动的广告技术平台所推动。除汽车行业外的所有主要行业的广告开支均有所增长,其中游戏、互联网服务及消费品行业的广告开支显著增长。

金融科技其业务服务增长稳健

2024Q1腾讯金融科技及企业服务收入同比增长7%至人民币523亿元,其中由于理财服务收入增长强劲部分被线下消费支出增长放缓和体现收入减少抵消,同时云服务收入和视频号商家技术服务费的增长驱动企业服务实现十几个点的同比增长。

视频号高速增长,微信生态商业化加速

2024Q1视频号总用户使用市场同比增长超过80%,微信通过拓展商品品类和激励更多内容创作者参与直播带货,加强了视频号直播带货生态;小程序总用户使用时长同比增长超20%。其中,非游戏类小程序的日均使用次数同比实现双位数百分比增长,小游戏流水同比增长30%。

风险提示:游戏业务不达预期;投资新业务发展影响业绩;互联网监管政策负面风险等。

发表评论

2024-05-22 19:10:58回复

2024-05-22 13:20:22回复

2024-05-22 14:45:21回复

2024-05-22 11:48:31回复

2024-05-22 19:40:29回复

2024-05-22 11:14:15回复

2024-05-22 21:00:47回复

2024-05-22 16:30:46回复

2024-05-22 12:01:51回复

2024-05-22 14:39:58回复

2024-05-22 22:32:14回复

2024-05-22 18:12:09回复

2024-05-22 19:10:30回复

2024-05-22 14:24:59回复

2024-05-22 19:11:15回复

2024-05-22 16:37:14回复

2024-05-22 16:34:05回复

2024-05-22 21:19:20回复

2024-05-22 17:53:53回复

2024-06-15 23:51:43回复

欧洲杯有多少强项啊中国:https://rzbsb.com/zq/13074.html

欧洲杯阿拉巴推队友:https://gzseu.com/zq/24041.html

c罗 2021欧洲杯:https://njdjqcfw.com/zq/14350.html

欧洲杯首现阳性:https://wlytf.com/lq/11687.html

c罗欧洲杯输球视频:https://qyztjx.com/zq/11131.html

2021年欧洲杯名次:https://bobbogi.com/zq/23654.html

欧洲杯624开球:https://szkunshan.com/zq/14662.html

欧洲杯长什么样:https://phhsst.com/lq/17782.html

女足欧洲杯场面分析:https://syhhcy.com/zq/18780.html

欧洲杯啤酒照片高清:https://nrsod.cn/zq/10950.html

欧洲杯回放2023:https://rzrwsru.cn/zq/10969.html

足球小将欧洲杯47集:https://hxay.cn/zq/14876.html

2021欧洲杯滚球盘平台:https://sdkyianju.com/zq/15788.html

西班牙欧洲杯有武雷么:https://dayangcn.com/lq/20900.html

欧洲杯哪里能看:https://jnszxyyajfcyy.com/lq/21227.html

第二年车险怎么买欧洲杯:https://saidang.cn/lq/11684.html

c罗欧洲杯球衣照片图片:https://ncjsjc.cn/zq/14553.html

欧洲杯小组赛后分组规则:https://landbinhai.com/zq/12352.html

西班牙男篮欧洲杯集锦图片:https://hongjizs.com/zq/20001.html

2024-06-16 09:00:21回复

欧洲杯战况全场回放:https://hinff.com/zq/11827.html

亨利参加几次欧洲杯:https://xjmtaq.com/zq/11439.html

欧洲杯黑山对苏格兰分析:https://szfym.com/zq/14976.html

今年欧洲杯夺冠热门球员:https://szyqez.com/zq/13784.html

欧洲杯点球进球最多的:https://huiyangmedia.com/zq/11865.html

本届欧洲杯冠军最佳射手:https://officewinon.com/zq/10501.html

欧洲杯德国阵容厄齐尔:https://syhhcy.com/zq/21847.html

体彩欧洲杯晚上几点:https://ytccyyjx.com/zq/11313.html

欧洲杯经典反败为胜的球员:https://sdwtgg.com/zq/12611.html

欧洲杯哪个球队夺冠过最多:https://ytccyyjx.com/zq/8650.html

欧洲杯球场广告视频大全:https://sdwtgg.com/zq/15635.html

欧洲杯完整分组图片大全:https://nbccjd.com/zq/9760.html

英国欧洲杯解说员:https://qaqmall.cn/zq/19612.html

8强欧洲杯比赛时间安排:https://ytccyyjx.com/lq/11027.html

欧洲杯dazn:https://sanzhengvalve.com/zq/12074.html

欧洲杯目前剩几支球队参加:https://fxujwnm.cn/zq/13654.html

7.3欧洲杯意大利:https://ifanao.com/zq/13666.html

英德大战欧洲杯穆勒:https://yerenmufang.cn/lq/10515.html

欧洲杯英格兰足球名将:https://officewinon.com/zq/13451.html