6月18日,标普红利ETF(562060)上涨0.27%,半日成交额4833万元。十大重仓股6只上涨,其中,中远海控(601919)涨超3%。

份额方面,标普红利ETF(562060)昨日份额增加150.00万份,资金净流入165万元。最新份额为2.92亿份,近20个交易日份额增加650.00万份。最新资产净值计算值为3.19亿元。

消息面上,Wind数据显示,2019年至2023年实施中期分红的上市公司分别为128家、174家、186家、138家、194家。截至6月中旬,发布2024年中期分红计划的上市公司已经达到92家。且今年上市公司中期分红预案公布时间大幅度提前,往年一般从7月底或8月初开始披露,而今年从3月27日开始,便有上市公司预披露中期分红事宜,仅4月份,就有86家公布中期分红预案。

申万宏源证券继续重申“高股息资产是贯穿2024全年主线”的观点。其建议投资者底仓配置电力、电网设备和煤炭等板块;有色金属、银行、龙头白酒股回调则是较佳配置机会;科技成长和出口链中的高景气度资产,如算力龙头、人工智能、汽车电子等概念值得保持关注,但板块全面机会可能要等到2024年第四季度。

天风证券认为,监管呼吁上市公司增加股东回报,增加分红。目前有越来越多的行业,开始降资本开支,增加现金流和分红,通过改善分母端的方式,提升ROE水平。所以从整体行业趋势演绎的方向看,未来分红率是有望逐渐抬升的,高股息红利策略在中长期也更有可能跑出相对优势。

兴业证券指出,红利板块或仍将受到增量资金的驱动。首先,险资是今年A股市场增量资金的重要来源,盈利稳定、现金流充裕的红利板块天然受到注重投资安全边际的险资青睐,也有望成为配置红利资产的重要增量。与此同时,公募基金当前仍明显低配红利板块。

国金证券认为,随着分红政策的不断完善和落实,触及分红风险警示的企业数量开始减少,显示出上市公司分红主动性和积极性的明显提升。这一变化不仅有助于保护投资者的合法权益,也助力资本市场形成更加成熟和持续投资的市场环境。

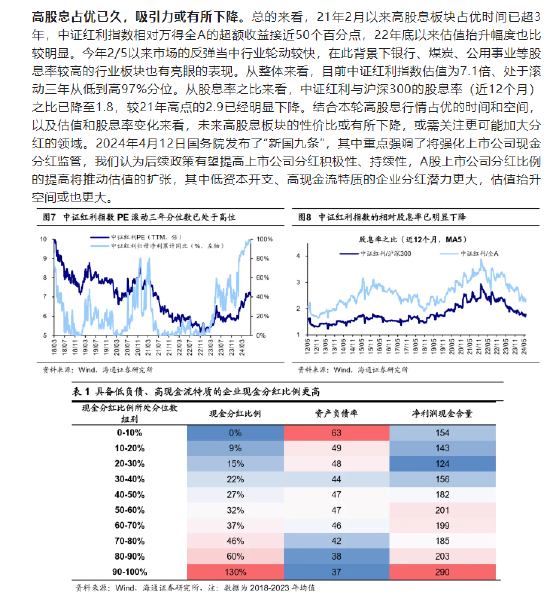

海通证券表示,高股息占优已久,吸引力或有所下降。总的来看,21年2月以来高股息板块占优时间已超3年,中证红利指数相对万得全A的超额收益接近50个百分点,22年底以来估值抬升幅度也比较明显。今年2/5以来市场的反弹当中行业轮动较快,在此背景下银行、煤炭、公用事业等股息率较高的行业板块也有亮眼的表现。

海通证券提示,从整体来看,目前中证红利指数估值为7.1倍、处于滚动三年从低到高97%分位。从股息率之比来看,中证红利与沪深300的股息率(近12个月)之比已降至1.8,较21年高点的2.9已经明显下降。结合本轮高股息行情占优的时间和空间,以及估值和股息率变化来看,未来高股息板块的性价比或有所下降,或需关注更可能加大分红的领域。

海通证券称,2024年4月12日国务院发布了“新国九条”,其中重点强调了将强化上市公司现金分红监管,我们认为后续政策有望提高上市公司分红积极性、持续性,A股上市公司分红比例的提高将推动估值的扩张,其中低资本开支、高现金流特质的企业分红潜力更大,估值抬升空间或也更大。

综合来看,红利策略目前的位置谈不上过热,且在复杂环境中的配置优势更为凸显。从中长期视野看,低利率环境或许将成为新的常态,新一轮注重价值重塑的投资浪潮或许已然悄然兴起,而红利资产已然在迎接新的时代。可借道标普红利ETF(562060),一键布局高股息、高分红板块。

发表评论

2024-06-18 17:59:14回复

2024-06-18 13:55:11回复

2024-06-18 20:32:05回复

2024-06-18 18:53:01回复

2024-06-18 22:04:04回复

2024-06-18 21:33:37回复

2024-06-18 16:56:04回复

2024-06-18 17:05:51回复

2024-06-18 18:02:46回复

2024-06-18 15:28:49回复

2024-06-18 15:34:14回复

2024-06-18 16:34:28回复