东京外汇股市日评:美元兑日元汇率回落,日经指数一进一退。

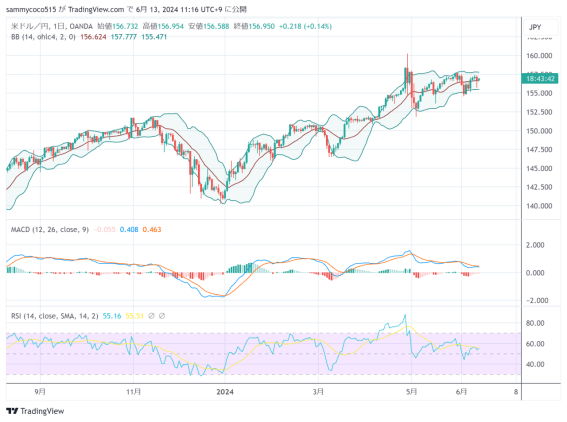

东京外汇市场美元兑日元汇率早盘开盘在156.78日元附近,较上一交易日下跌0.47日元。

昨天的东京外汇市场, 在美国短期通胀指标走弱,以及FOMC会议下调降息预期的背景下,美元汇率大幅下跌后尾盘略有反弹。日元汇率方面在FOMC成员年内预期降息一次之后,美元兑日元汇率在155日元一线找到支撑,最后在156日元一线水平收盘。晚盘早些时候公布的美国5月份CPI同比增长3.3%,与上月持平并低于市场预期的3.4%。受此影响市场对美联储的降息预期得到恢复,美元兑日元汇率应声下跌至155日元的水平。而在随后召开的FOMC 会议上,公布的中间值仅为年内降息一次,有违此前市场降息两次的预期,美元汇率也得到回购。另外有部分市场分析指出,本次FOMC各成员的利率展望可能并没有将5月份的CPI纳入考虑。如果此后通胀持续缓和,并不排除年底前实施两次降息的可能。值得注意的是,美联储主席鲍威尔在随后的新闻发布会上提到了金融政策在抑制通胀方面的进展,但仍然承认通胀过高,需要更多有利数据来支撑降息政策。

技术方面来看,美元兑日元汇率在大幅震荡后没有形成兑当前区间的突破,在21日均线附近也还存在较强阻力。美元兑日元汇率近期可能会继续围绕157日元做小幅振荡,后市关注日本央行的金融政策会议结果。交易策略建议离场观望。

东京日经指数早盘开盘在39182.06日元,较上一交易日上涨305.3日元。日经指数期货2406合约开盘在39200日元,较上一交易日上涨250日元。

昨天的东京证券市场,在等待重要经济事件的背景下,持仓调整交易占据上风,日经平均指数未能保持39000日元整数位,小幅收低在38800日元水平。前一天的美股市场上,尽管NY道琼斯指数小幅收低,但高科技股比重较高的纳斯达克综合指数和机构投资者更加青睐的标普500指数继续上扬,并双双创下日内新高。东京市场的早盘尽管受到来自持仓调整的卖盘牵制,日经平均指数仍然表现出较强的韧性,市场整体并没有出现恐慌性的抛售。在等待美国消费者物价指数(CPI)的结果,FOMC 会议以及本周末日本央行的货币政策会议的背景下,总体呈现较强的观望氛围。进入欧美交易时间,先是美国5月份消费者价格指数(CPI)低于市场预期,推动标普500指数和纳斯达克综合指数,连续第三天创下新高。然而,之后公布的美国联邦公开市场委员会(FOMC)利率展望显示年底前仅有一次降息预期,使得美股市场各指数纷纷从盘中高点回落收盘。NY道琼斯指数最后也小幅收低在38700美元一线。日经指数期货在高科技表现强劲的影响下,最后收高在39200日元一线水平。

技术方面来看,日经平均指数依旧未能站稳39000日元整数位一线,而在该价位还存在较强的做空压力。经过本周众多关键经济事件之后,市场很可能回归对于经济景气的判断。一目均衡表上来看,价格实体依旧在云层附近振荡,呈现方向感不明的走势。交易策略上建议离场观望。

作者:瑞恒国际投资有限公司

日本商品市场日评:东京黄金价格小幅上涨,橡胶市场高位振荡。

东京黄金早盘2504合约开盘在11725日元,较上一交易日下跌6日元。铂金2504合约开盘在4835日元,较上一交易日下跌32日元。美元指数早间在104.69附近。

昨天的黄金市场,受上美国短期通胀指标趋缓的影响,美长期利率回落,帮助NY黄金价格反弹。另一方面由于美元兑日元汇率走低至156日元一线水平,限制了东京黄金主力合约的涨幅。美国消费者价格指数(CPI)低于市场预期,一度增加了投资者对美联储在未来几个月内降息的预期。与此同时,FOMC会议上将利率维持在5.25-5.50%不变,而最新的利率和经济展望也显示,各成员更倾向于年底前实施一次降息的预期。债券市场上,美国10年期国债收益率连续下跌8个基点 (bp),至4.322%一线收盘。NY黄金主力合约在2300美元整数位一线的支撑下,小幅反弹至2350美元一线收盘。

东京市场方面,美元兑日元汇率走低至156日元一线,限制了东京黄金价格的涨势。结合NY黄金价反弹,最终东京黄金主力合约来到117600日元一线收盘。

6月12日东京黄金市场收盘时2504月合约和上海2406月合约的价差(东京-上海)为-0.77美元/克。

东京橡胶市场早盘RSS2411合约开盘在352.9日元,较上一交易日上涨2日元。TSR2412合约开盘在288日元,较上一交易日持平。美元兑日元汇率早间在156.78附近。

昨天的东京橡胶市场,由于上海市场近期连续的大幅波动,东京主力11月合约也频频出现单日10日元以上的涨跌,昨天最后在空单回补的作用下尾盘回到350日元整数位一线收盘。上海橡胶主力9月合约本周重开后大幅下跌至15300元一线后,日盘大幅反弹接近15900元,呈现高位的大幅震荡行情。而在外汇市场方面,在美联储即将公布最新金融政策以及关键通胀指标之前,美元兑日元汇率维持157日元一线水平,对东京商品市场影响有限。现货市场方面,虽然产区天气逐渐适合开割,原料供应有所恢复,但受欧洲森林破化法案的影响,橡胶原料价格保持坚挺走势。大阪交易所公布的截至5月31日的全国天然橡胶商业库存为8277吨,较上一期减少525吨。

现货方面,6月12日3号烟片6月期FOB价格在89.87泰铢附近,较上一交易日下跌1.73泰铢。20号标胶6月期FOB价格在71.25泰铢附近,较上一交易日上涨0.91泰铢。USS现货价格在81泰铢附近,较上一交易日持平。

技术方面来看,东京橡胶在大幅震荡后回到350日元整数位一线收盘,短期呈现较为明显的高位振荡走势。一目均衡表上来,价格实体距离中期基准线较远,不排除有进一步下跌调整的可能。交易策略上建议逢高做空。

6月12日东京橡胶市场收盘时2411月合约和上海2409月合约的价差(东京-上海)为60.8美元/吨。

作者:瑞恒国际投资有限公司

原油市场日评:EIA超预期累库,看涨情绪降温

IEA月报:随着需求见顶,预计本十年石油供应将出现大量过剩。预计2024年全球石油供应量将达1.029亿桶/日,2025年将达1.047亿桶/日。将2024年石油需求增长预测下调10万桶/日至96万桶/日。鉴于经济低迷和清洁能源技术的部署,到2025年石油需求增长将达到每日100万桶。到2030年,以美国为首的非欧佩克+生产国将占产能增长的四分之三。到2030年,发达经济体的石油需求将从2023年的近4600万桶/日降至不到4300万桶/日。石油需求增长将由亚洲经济体主导,尤其是印度的公路运输和中国的航空燃料和石化产品。

EIA发布最新周度库存数据显示:截止至美国6月7日当周,除却战略储备的商业原油库存增加373.0万桶至4.6亿桶,增幅0.82%。美国战略石油储备(SPR)库存增加33.9万桶至3.705亿桶,增幅0.09%,为2023年3月31日当周以来最高。汽油库存 256.6万桶,预期89.1万桶,前值210.2万桶,增幅录得2024年1月19日当周以来最大。精炼油库存 88.1万桶,预期214.7万桶,前值319.7万桶。库欣原油库存 -159.3万桶,前值85.4万桶。除却战略储备的商业原油进口830.4万桶/日,较前一周增加124.6万桶/日,为2018年8月10日当周以来最高。美国原油出口减少131.3万桶/日至318.8万桶/日,为2024年4月5日当周以来最低。过去的一周,美国原油净进口量增加255.9万桶/日。当周美国国内原油产量增加10.0万桶至1320.0万桶/日,增幅录得2024年2月2日当周以来最大,国内原油产量为2024年3月1日当周以来最高。

IEA月报下调需求,并预计本十年石油供应将出现大量过剩,报告整体偏空。但在IEA报告公布之后油价仍顽强上涨,市场看涨情绪高涨。然而晚间EIA原油库存超预期累库,汽油同样累库超200万桶,同时美原油产量4个月以来产量首次增长,与早间API数据形成巨大反差,整体数据偏空。令市场看涨情绪有所降温。JPX中东石油期货开盘2409合约开盘79280日元,较上日结算价上涨350日元,或0.44%。

作者:韩彪

【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

发表评论

2024-06-14 22:26:15回复

2024-06-16 04:34:02回复

欧洲杯现场不用戴口罩:https://bcwbhs.com/zq/11005.html

欧洲杯半决赛几点直播回放:https://cosychemical.com/zq/12728.html

欧洲杯预测胜负23日:https://ledboke.com/zq/16135.html

欧洲杯决赛庄家:https://tjgaogejian.com/zq/14608.html

欧洲杯下半期赛程表格:https://sanzhengvalve.com/zq/11934.html

销售欧洲杯竞猜:https://hbyueshun.com/zq/11023.html

欧洲杯让人心碎:https://cxruye.com/zq/24976.html

欧洲杯700中126万:https://myflgjxx.com/zq/13408.html

欧洲杯丹麦英格兰直播:https://bcktl.com/zq/28638.html

04年欧洲杯中奖:https://rzbsb.com/zq/13670.html

2021欧洲杯出现队伍:https://sdwtgg.com/lq/12647.html

欧洲杯比赛如何计分:https://ledboke.com/zq/16153.html

意大利欧洲杯全阵容最新:https://wjjkk.com/lq/9942.html

洪金宝欧洲杯视频:https://pczhxx.com/zq/16654.html

欧洲杯罗马巡游回放:https://bhweld.com/zq/26573.html

欧洲杯考点:https://ynjsxy.cn/zq/11297.html

一欧洲杯比分:https://fsddoor.com/zq/12916.html

欧洲杯看球的你我:https://srhjzb.com/zq/15757.html

欧洲杯比赛录像保存多久:https://sanzhengvalve.com/zq/14642.html