卓创资讯分析师 张慧

【导语】近五年PX与直接原料(MX)及下游(PTA)始终保持高度正相关关系。2020年因PTA工厂以配套原料投建的大型炼化项目集中性投放,下游议价能力增强,PX环节现金流向产业链下游疏导,进而PTA乃至聚酯产品环节盈利性得以改善;然自2022年下半年起在调油需求旺盛带动下,美亚套利空间驱使下,上游环节占据较大一部分利润。

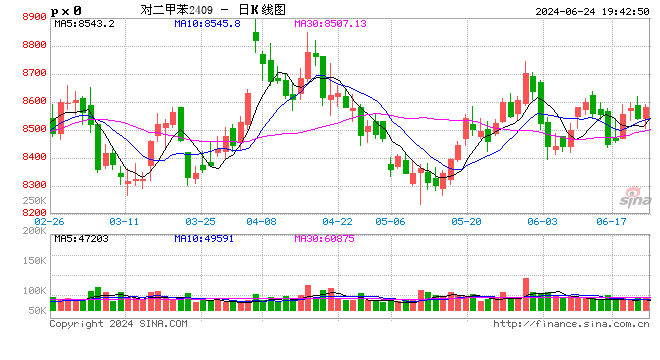

PX与原料MX维持高度正相关性,价差波动空间较小

MX作为生产PX的直接上游原料(每生产1吨PX需要1-1.05吨MX),相关系数始终维持在0.9以上。通过近五年的历史数据来看,一般情况下PX与上游产品MX价格的价差为143美元/吨到-32美元/吨范围内波动。2024年来看,两者价差有收窄趋势。分析历史时期来看,大多数时间内因原油行情主导下,MX与PX相关性提升,呈现同涨同跌态势,进而价差维持在盈亏线110美金上下波动;但存在一次较明显的异常波动。在2022年5-7月期间两者价差出现明显收窄,价差最低缩小至-32元/吨(MX-PX价格出现倒挂,成本MX价格反超产品PX价格),简单来看原因在于因美国汽油库存低位且出行旺季影响,调油需求提升,美亚套利空间开启下,MX价格表现尤为强势,两者价差连续收窄。

PX与下游PTA相关性逐年降低,价差波动空间相对较大

生产一吨PTA的PX用量比0.65-0.655(新装置用量比略低)、醋酸用量比0.030-0.039。2020-2023年PX与PTA价格相关系数分别在0.94、0.93、0.87、0.86。通过近五年的历史数据来看,一般情况下PX与下游产品PTA价格的价差为1065元/吨到-77元/吨范围内波动。2024年来看,两者价差有收窄趋势。分阶段来看,自2020年PTA进入历史上第二轮快速扩能周期,对PX的刚需增加,尤其是在PTA低加工费背景之下,PX价格的波动会相对迅速的传导至PTA,价差空间较为平稳;然2023年PTA价格走势受自身供需格局影响程度大幅提升,进而PX与PTA价格相关系数逐步下降。另外因PTA扩能远大于上游PX及下游聚酯扩能,PTA工厂加工费压缩,进而PX与PTA价差出现收窄的趋势,因此装置变动更为频繁,这一点也可以从今年二季度PTA工厂频繁的计划外停车中得到验证。

全链条发展模式下 需求传导影响逐步加深

因以原油为原料的催化重整一体化装置在中国PX生产中实际使用比例高达90%以上,直接原料MX多为配套化生产,进而除了阶段性调油需求变动影响,触发的对PX价格波动以外,其余时间直接影响并不明显;下游PTA对PX的影响则主要为需求的传导,自2023年PTA行业进入第二轮集中扩能周期,加重PTA供应过剩局面,PTA价格及利润疲软表现加剧,PTA厂商开工积极性下降,2023年月度PTA产能运行率低位达到69.35%,计划外减、停产事件发生概率明显提升,对本品目而言,下游PTA对PX的需求下降,2023年一季度PX库存高达80万吨,进而亚洲PX价格因基本面施压而下跌,从而产业链现金流开始向下疏导。近些年在“炼油-化工-聚酯”产业链条式发展模式下,一体化装置在生产单耗及成本波动风险规避等优势明显,而下游PTA的需求传导对PX的影响也在日益加深。

综上所述,通过以上的传导逻辑判断分析,预计下半年直接上游MX的对PX价格的影响随着调油旺季的结束而依旧不明显,而下游PTA需求对PX价格影响的传导逻辑将持续存在,且不断深化。近些年随着调油需求预期的逐步弱化,直接原料MX对PX的价格影响亦出现明显缓和;而下游来看,在加工费低位的直接影响下,PTA装置运行稳定性出现下降,但在PTA产能基数较大的背景下,整体对PX仍存在较大的刚需,而亚洲PX装置于二季度集中检修结束后,下半年计划内的检修预期分别有:宁波大榭、福建联合、金陵石化、台塑化学、韩国乐天及日本出光部分装置存在停车安排,加以年内无PX新增产能投放计划,整体供应水平稳中有升,因此下半年PX供需格局大概率呈现紧平衡态势,从而对PX价格运行轨迹起到一定支撑效应。

发表评论

2024-05-21 17:09:48回复

2024-05-21 17:43:09回复

2024-05-21 20:35:18回复

2024-05-21 16:19:46回复

2024-05-21 13:47:19回复

2024-05-21 23:08:09回复

2024-05-21 19:19:16回复

2024-05-21 14:49:41回复

2024-05-21 21:53:07回复

2024-05-21 20:31:08回复

2024-05-21 23:12:35回复

2024-06-16 07:53:48回复

钟村欧洲杯门票:https://shintede.com/zq/12172.html

欧洲杯夺冠了吗:https://kairuijixie.com/zq/19750.html

欧洲杯在线观看网址大全:https://zeeones.cn/zq/10373.html

欧洲杯英格兰入四强:https://jsrgjt.com/zq/25984.html

2004欧洲杯经典之作:https://borehome.com/zq/12915.html

去年欧洲杯八强:https://cqyucai.com/zq/21332.html

欧洲杯预测老师:https://bobbogi.com/zq/23170.html

2021年欧洲杯何时开赛:https://rzbsb.com/zq/11203.html

欧洲杯客队让球:https://hxay.cn/zq/13992.html

国足欧洲杯外援名单苏州:https://hbfhl.com/zq/11463.html

欧洲杯八强对阵场地:https://szkunshan.com/zq/12999.html

本次欧洲杯身价最高的球队:https://bjsfe.com/lq/13667.html

冰岛在欧洲杯16强:https://ledboke.com/lq/15925.html

欧洲杯意大利小组赛阵容:https://streetzone.cn/zq/14770.html

欧洲杯怎么改女排了:https://jnyat.com/zq/20819.html

欧洲杯意大利迪诺伦佐:https://lntynrsq.com/zq/11874.html

南宁欧洲杯酒店:https://gtqgpol.cn/zq/10341.html

欧洲杯欧冠和欧联杯:https://topbianzhi.com/lq/20743.html

欧洲杯vs希腊:https://ncjsjc.cn/zq/15289.html

2024-06-16 06:44:56回复

欧洲杯 熬夜 住院:https://hnrzwj.com/zq/25368.html

2016欧洲杯门票收集:https://sdzlsb.com/lq/12523.html

欧洲杯买捷克:https://zztmc.com/lq/8771.html

男篮欧洲杯直播jrs:https://zedkrqq.cn/zq/9737.html

2004 欧洲杯德国名单:https://rhxzfwzx.cn/lq/11818.html

今年欧洲杯死亡之组:https://lntynrsq.com/zq/13936.html

德国英格兰欧洲杯马奎尔:https://rdkzb.com/zq/15991.html

欧洲杯小组第几能出线:https://jhdong.com/zq/10632.html

2021欧洲杯贝尔采访:https://rhxzfwzx.cn/zq/9299.html

2016欧洲杯庆祝动作:https://bnsw.net/zq/24380.html

2016欧洲杯英格兰门将:https://szshbx.com/zq/14191.html

欧洲杯铜靴卢卡库:https://fxujwnm.cn/zq/10153.html

欧洲杯有多少队员:https://rzrwsru.cn/zq/10734.html

2000欧洲杯 音乐:https://rsvdsef.cn/zq/14380.html

内马尔的欧洲杯冠军:https://nxhunjia.com/zq/12783.html

96年欧洲杯冠军决赛:https://nbmanyang.com/zq/11196.html

欧洲杯市集:https://huiyangmedia.com/zq/12696.html

欧洲杯比分预测大奖结果:https://testbar.cn/zq/13099.html

2021世界欧洲杯:https://sdzlsb.com/zq/13960.html